相場考察

今月の相場考察

日本市場

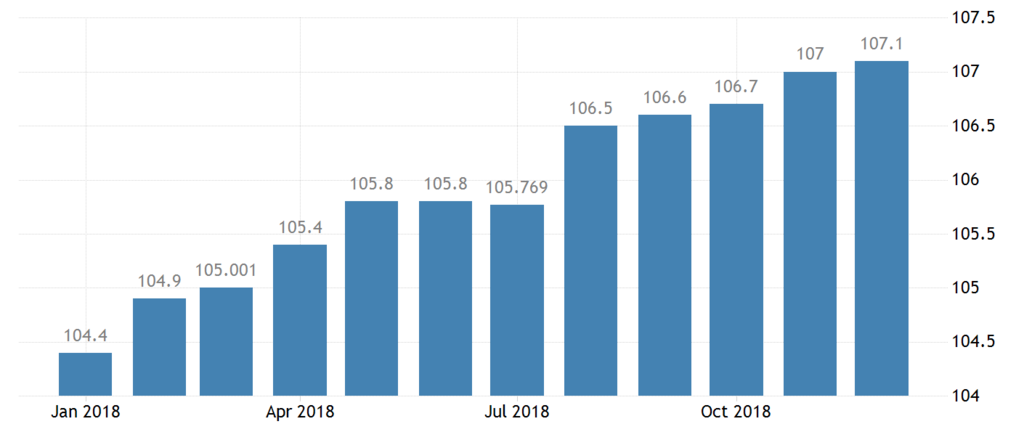

年明けから元気のない国内相場

貿易問題、欧州問題、様々なマーケット全体の先行き懸念から、海外市場でリスクオフが意識されています。

日経平均株価は、2018年12月にー10.5%、2018年10月にもー9.1%という急落を記録しているのが記憶に新しいので、ピリついたムードが継続。

下落率、頻度、これらは2000年のケースと類似しています。

2000年は3回の下落が発生して、展開が似ているということから もう一段下落を警戒する声が多く聞こえてきます。

それは、日本を代表するトヨタ自動車をはじめ 日経大手企業の下方修正が目立っていることから可能性は否定出来ません。

米国市場

注目すべきFRB動向

金利を下げるかどうかが注目点となっています。

先月1月末に開かれたFOMC会合後に、 世界経済の減速懸念を受けて、FRBのパウエル議長は金融引き締めの見直し(今回は停止)を示唆。

市場はこれを受けて株式相場は持ち直しました。

1990年以降、これまで4回の "利上げ停止" 局面があり、今回で5回目となります。

過去の "利上げ停止" 局面では、2015年のケースを除き、その後利下げを行なっています。利下げが起きても、株価の水準が維持される確率はそれほど高くないということが過去から読み取れる結果です。

1997年と2015年は株価が維持されましたが、反対に2001年と2006年では利下げしたにもかかわらずバブル崩壊となりました。

これらのことから、今回も "利下げ" となるかが焦点になります。

一般教書演説の内容まとめ

はじめに、『一般教書』演説とは何かご存知でしょうか。

『一般教書』演説とは、アメリカ合衆国において大統領が連邦議会の上下両院の議員を対象に、経済、外 交など幅広い政策課題や方針について説明する演説です。 『一般教書』は「年頭教書」ともいわれ、「予算教 書」「大統領経済報告(経済教書)」と合わせて三大教書と呼ばれることもあります。

1.大型減税の実施、雇用創出成果を強調

今回の『一般教書』演説は、いつものような過激な敵対的な発言は控えめで、米国民や上下両院に団結と協力を求めるような主張が目立ちました。

冒頭では、大型減税の実施や雇用の創出といった成果を披露しました。オバマ前政権が導入した医療保険

制度、いわゆるオバマケアについては、強制加入義務を廃止したと訴え、自らの成果としました。

2.最も多くの時間が割かれたのは移民政策について

最も時間が割かれたのは、移民問題についてです。

そのなかで、強調されていたのは「コンクリートの壁ではないにしても、物理的な障壁を建設する」といった発言です。

言い方はやや柔らかくなったものの、不法移民対策には壁が最も効果的な方法であるとの従来からの見解に変化はないことが伺えました。

3.経済政策への言及は、インフラ整備投資に限定された

経済政策への言及は、景気拡大の持続に満足しているのかほとんどありませんでした。

追加の減税政策は今のところないようで、唯一社会資本(インフラ)整備投資の強化に触れる程度でした。

トランプ大統領がインフラ投資強化が必要だと述べた場面では、民主党サイドも拍手を送っていました。インフラ投資の重要性という点では、大統領と民主党の間に意見の相違はないととれます。

今後の課題は、そのための財源確保といったところでしょうか。双子の赤字をどう解消させるのかも気になるところです。

4.通商政策への言及もあまりなく、市場も薄い反応

通商問題に関しては中国との貿易交渉に言及し、構造的な改革を求めましたが、特に目新しい内容はありませんでした。

また日本や欧州への言及はなく、通商政策に触れた時間は僅かな時間でした。

『一般教書』演説翌日2月6日の米国市場の株価は、前日までの上昇の反動で下落したのですが、今回の『一般教書』の内容に新味はなく、演説そのものへの株価の目立った反応は特に無かったと思えます。

VIXも信用リスクも少しずつ上昇してきた

VIX指数は一段落したものの、上昇基調の兆しが現れているようにも思えます。

信用リスクは少しずつ上昇基調にあるため、楽観的なスタンスでの投資は控えるべきかもしれません。

とにかく方向性は不安定なままです。1日にして相場感はひっくり返る可能性があります。

欧州市場

イギリスの欧州離脱リスクはもう間も無くか

欧州の経済は引き続き低成長が続く見通しです。

ユーロ圏経済は減速が続いており、さらにはEUとしての具体的な解決策がないままです。GDPとの連動が高い購買担当者指数(合成PMI)は、 51.0という5年半ぶりの低水準に。

2018年後半の成長率低迷を受け、2019年のGDP成長率の下方修正が相次いでいます。

IMF(国際通貨基金)は2019年のユーロ圏の成長率を0.3%下方修正し1.6%と発表し、さらにドイツが1.9% → 1.3%へと大幅に下方修正しました。

さらにポンド安が進めば、輸入物価が上昇してしまい国民の生活を直撃します。

”Brexit Shock” は起こるのでしょうか。引き続き気になるところです。

新興国市場

FRBの金融引き締め停止観測により新興国のターンとなるか

FRBが金融引き締めを一旦やめて、利上げを見送る方針を発表してから米国を中心に多くの国で株価は持ち直しました。

ドル高に歯止めがかかったことが新興国経済にプラスとなり、これまで大きく売られていた新興国通過のトルコリラや、 南アランドなどの強さが目立ちました。

とはいえ、世界経済全体が減速するようであれば、2019年に大きく持ち直すことは考えにくいです。

ですが、今回の株式市場の調整が短期で終わるようであれば、再度上昇基調に入る可能性も十分考えられます。

考えておくこと・メモ

◆日経平均株価は、もう一発衝撃に備えないとダメかも

◇米中の貿易問題が落ち着けば上昇の材料

◆FRBの動向は都度注目すべき

◇インフラ企業群にお金が雪崩れ込むかも

◆VIXは上昇傾向にあるということ

◇ブレグジットが起きれば欧州関連はおそらくかなりネガティブに動く

◆ドル安の風が吹けば、新興国の追い風となる

よろしければフォローお願いします m(__)m

Follow @alice_bana9